自8月钒市弱势运行以来,片钒累计下降2.4万元/吨,钒氮累计下滑4万余元/吨,钒铁亦有累计下滑3万余元/吨下滑,百余天内市场久久期盼的下滑阻力一一被证伪,直到近期在螺纹现货近月走强的背景下,钒市开始出现扭转曙光,两点目前看虽显孱弱,但能否燎原取决于钒市风险是否已经释放,取决于看待本轮复苏的共识有多广泛,下面我们将从历史数据、政策发力、前景展望等诸多方面展望钒系市场。

12月份发展逻辑:

一、从2021-2022年10-12月片钒、钒氮、钒铁的产量窥伺行业变化

纵观过往两年四季度的历史数据,片钒产量未有过万产量出现,23年10月片钒产量仍是接续9月产量之后的回落,若将千余吨的进口数据考虑进去,10月国内片钒拥有量近1.2万吨,大大超越国内消耗量,钒氮合金产量位于三年来最低位,与三季度中期以来的市场下滑呈正相关,建材盈利能力差,钢招数量的减少,预期的弱化,都是钒氮合金去厂内库存和社会库存的积极性增加的主要诱因,然品种钢的盈利强于建材,钒铁价格虽与原料价格强相关,但需求优于往年,因此产量较同期有所提升。

二、从2021-2023年10-12月钢企螺纹生产、社会库、钢企库存感受行业冷暖

23年10月螺纹产量处于三年来同期最低位,从22年和23年10月同期库存数据来对比,库存总量的减少远小于周产量的递减,表明库存的减少主要源于产量减少,而非是需求的强烈变化,产量的减少又与钢企的螺纹盈利能力强相关,盈利是解决问题的钥眼。

三、从21-23年间国内房企拿地情况探索行业趋势

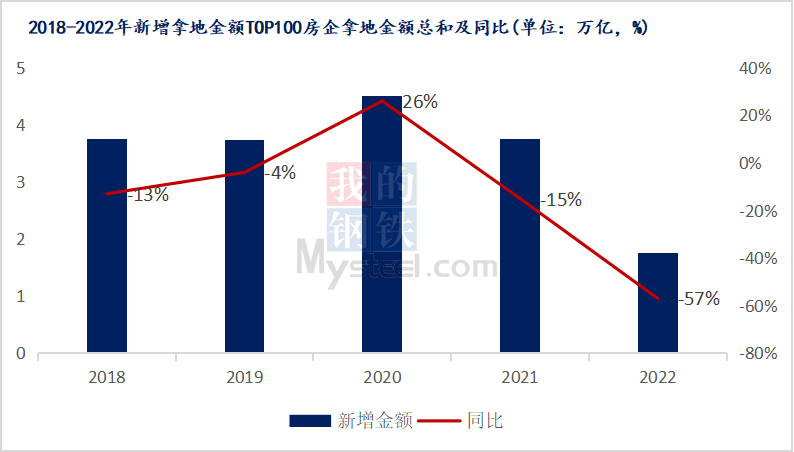

21年全国重点70城新增土地建面125857.43万㎡,同比上升1.50%;项目开工建面30927.9万㎡,同比减少35.33%;开工拿地建面比为24.57%,同比下降13.99个百分点;2022年房企拿地金额大幅收缩,其中拿地金额TOP100房企全年拿地总金额额约为1.65万亿,同比腰斩,与五年内的最高峰2020年相比,更是大幅下降63%;2023年1-10月,全国房地产企业拿地总额为10107亿元,同比下降10%,降幅较上月收窄7.9个百分点,建材需求弱是链式螺纹盈利下滑的一大诱因。

四、从稳市场促发展2023年房地产温度

1.保障性住房政策:政府加大了对保障性住房的建设力度,包括公租房、廉租房等,以保障低收入人群的住房需求;

2.金融政策:政府采取了多项金融政策,包括降低贷款利率、放宽贷款条件等措施,以促进房地产市场的投资和消费;

3.产业政策:政府加大了对房地产相关产业的支持力度,包括鼓励房地产企业的发展、支持房地产企业的技术创新等措施,以促进房地产市场的可持续发展;

4.教育政策:政府加强了对教育政策的调控,包括加强教育基础设施建设、提高教育服务水平等措施,以提高居民的教育水平;

历史一再证明,政策走向是地产行业发展的晴雨表。

五、从数据展望钒业后市

自10月23日中央财政明确23年四季度增幅1万亿国债已以来,上海螺纹现货价格已上涨364元/吨至4084元/吨,钒行业受此情绪影响,于11月22日出现近三个月多月来的首次止跌反弹趋势,散户原料开始封盘,现金8.1万元/吨已很难寻到现货,钒氮合金招标价格已回调至现金12.4万元/吨,期货价格随之也陆续提升,受反弹影响,部分散户情绪受到感染,入场询单积极性渐起,市场活跃度提升,交投意愿抬头,据此可以推断新一轮原料长协定价指定会有所提升,至于本轮是技术性反弹还是螺旋式提升,这将取决于12月钢招的价格振幅强度及钢企的入场时间和规模。