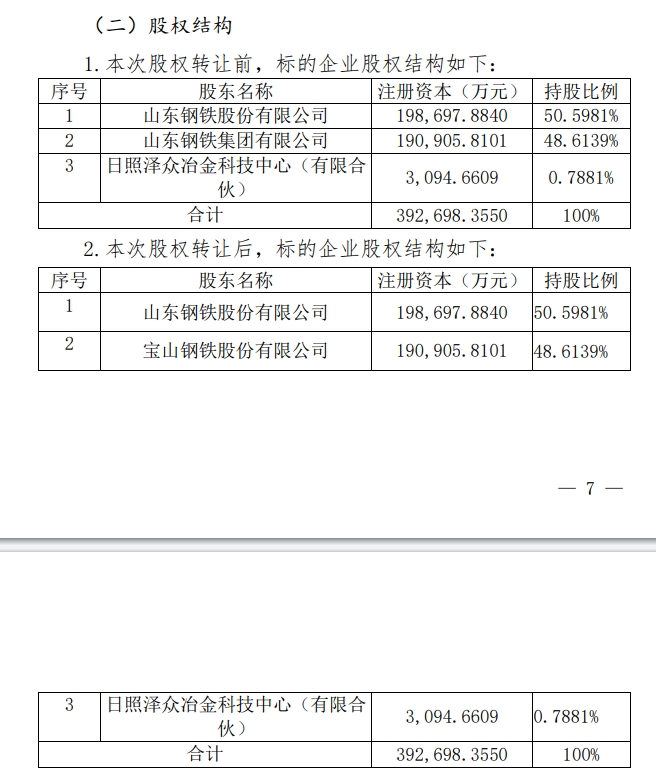

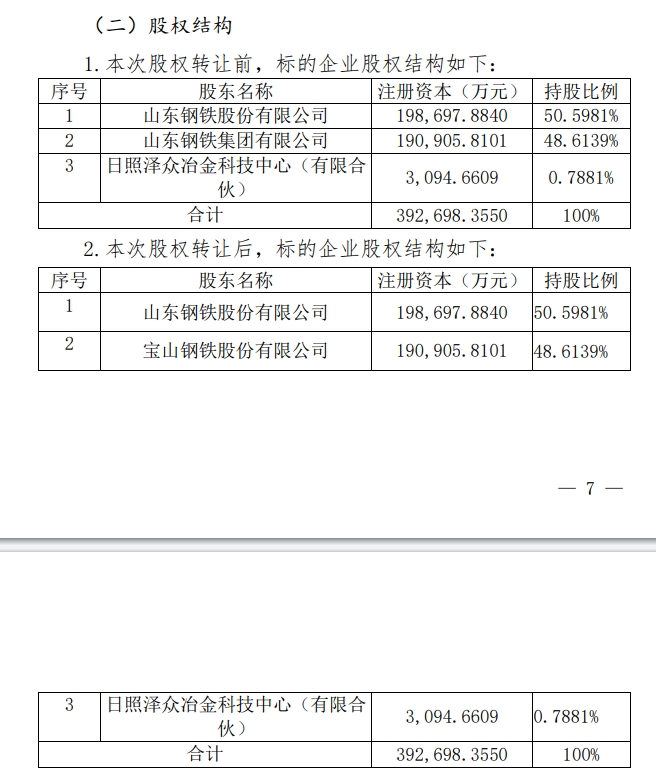

山东钢铁集团有限公司拟将其持有的山东钢铁集团日照有限公司 48.6139%的股权转让给宝山钢铁股份有限公司。山东钢铁股份有限公司在本次交易中拟同意山东钢铁集团有限公司将其持有的山东钢铁集团日照有限公司股权转让给宝山钢铁股份有限公司并放弃优先购买权。

本次交易的转让方山东钢铁集团有限公司为山东钢铁股份有限公司控股股东,根据《上海证券交易所股票上市规则》,本次山东钢铁股份有限公司放弃优先购买权构成关联交易,但不构成《上市公司重大资产重组管理办法》规定的重大资产重组。

过去12个月与同一关联人进行的交易以及与不同关联人进行的交易类别相关的交易累计次数为1次,累计金额107.03亿元(含本次,最终金额以实际签署协议为准),占公司最近一期经审计净资产的49.01%,该议案需要提交公司股东大会审议。

本次交易尚需取得所必要的国资监管机构的相关批准文件以及山东钢铁集团有限公司、宝山钢铁股份有限公司、日照泽众冶金科技中心(有限合伙)履行相应的决策程序后方可实施。

一、交易概述

(一)交易的基本情况

为贯彻落实山东省委、省政府以及山东省国资委关于加快沿海钢铁精品基地建设、进一步提升钢铁产业竞争力的战略部署,山东钢铁集团有限公司(以下简称“山钢集团”)拟以协议转让方式向宝山钢铁股份有限公司(以下简称“宝钢股份”)转让其持有的山东钢铁集团日照有限公司(以下简称“标的企业”或“山钢日照”)48.6139%的股权。山钢集团就该事项征询山东钢铁股份有限公司(以下简称“山东钢铁”或“公司”)是否同意此次股权转让及是否行使优先购买权。

为引入战略投资者,借助宝钢股份先进的管理理念和工艺技术,加快山钢日照建设发展,进一步提升山钢日照的核心竞争力,本着市场化原则,公司在本次交易中拟同意山钢集团将其持有的山钢日照股权转让给宝钢股份并放弃优先购买权。根据中联资产评估集团有限公司出具的山钢日照引进战略投资者项目资产评估报告,以 2022 年 12 月 31 日为评估基准日,采用资产基础法,山钢日照股东全部权益的预评估价值为235.67亿元(最终评估结果以经有权部门核准结果为准)。

本次转让价款=(评估基准日的股权评估价值-对评估基准日前未分配利润进行分配的金额)×48.6139%。预计转让价格为 107.03 亿元(具体价格以实际签署协议为准)。本次转让完成后,山钢日照所有股东方将签订《股东协议》,约定各股东之间的权利义务等事项。

(二)公司召开了第七届董事会第三十次会议,审议了该关联交易事项,会议应到董事 7 名,实到董事 7 名。根据相关规定,关联董事王向东、孙日东、陈肖鸿回避表决,其余 4 名非关联董事全部同意,该事项获表决通过。

(三)该议案需要提交公司股东大会审议。

(四)过去 12 个月与同一关联人进行的交易以及与不同关联人进行的交易类别相关的交易累计次数为 1 次,金额为 107.03亿元(含本次,最终金额以实际签署协议为准),占公司最近一期经审计净资产的 49.01%。