背景:受青山4月高铬采购价大涨500元/50基吨消息刺激,3月18日不锈钢期货开盘上涨,带动不锈钢现货上涨,而当日青山开出304宏旺冷轧4月期货指导价跌300至13500元/吨。19日不锈钢期货走势尾盘跳水,收盘价跌0.3%至13745元/吨,连续3周来走势背离的期镍与不锈钢今现一致。前期印尼RKAB审批进度偏慢,镍矿升水最高至10美元/湿吨,随着审批结果陆续释放,叠加不锈钢终端市场需求抑制价格上行,印尼镍矿后市走势如何?

一、3月钢厂300系排产恢复至168万吨,但垒库压力持续增长

据Mysteel调研统计,3月钢厂逐步恢复生产,300系不锈钢排产预计高达168万吨,环比增幅26.8%。年前镍铁市场并未有集中原料备库,年后镍铁价格拉涨,镍铁报价高于钢厂心理预期,散单成交主要集中在华南某主流钢厂,其他钢厂散单成交量较往期量级较少。在高排产及前期并未进行原料备库下,钢厂对原料的刚性需求仍存。

但进入3月,不锈钢社会库存持续增长,终端需求疲软,价格承压运行下,钢厂利润微薄,后期需警惕减产情况出现导致镍铁供需面进一步走弱。

二、上下游双重挤压镍铁冶炼厂,印尼镍铁利润空间持续收窄

1.不锈钢行情走弱,铬基本面转强,镍铁端压力增大

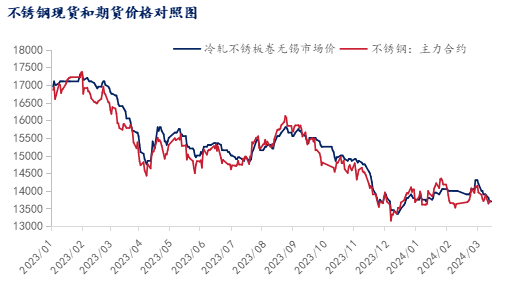

节后不锈钢冷轧不锈板卷无锡市场价从13900元/吨,上涨至14300元/吨,涨幅400元/吨。但是市场对高价不锈钢存在抵触心理,市场成交冷清。在主流钢厂放开限价后,不锈钢价格持续走跌。主要原因在于下游需求尚未完全恢复,而不锈钢库存垒库,不锈钢市场悲观情绪加剧。

3月以来,不锈钢现货价格一路走跌,原料价格坚挺,不锈钢利润几乎见底。其中304冷轧按照Mysteel主流成交到厂价格外购高镍铁工艺冶炼从月初的4.06%一路下跌,到目前维持0.73%的利润。加上近期铬铁成本大幅攀升,让利空间不大,压力转移至镍铁端。

2.供应过剩背景下镍铁议价能力减弱,印尼镍铁利润见底

终端对不锈钢的压力自下而上传导至原料端,叠加镍铁维持过剩状态,市场议价能力减弱,镍铁价格承压下行。年后,印尼镍矿审批进度延误,影响市场情绪,镍铁报价甚至涨至1000元/镍(出厂含税),但是实际成交并不多,主流成交仍在970元/镍(到厂含税)。随着下游不锈钢现货价格持续跌价,镍铁供方报价也有所回落,国内铁厂多报价在960-970元/镍(出厂含税),主流成交价格也滑落至950元/镍(到厂含税)。加上下游印尼镍矿挺价,印尼镍铁利润空间遭受上下游挤压。按照目前镍矿的市场价格来计算,印尼镍铁回流至国内的全成本大概在930元/镍(舱底含税),利润已经见底。

3.国内又一铁厂计划停产,国产镍铁产量锐减

在国内铁厂的持续亏损下,多数铁厂减停产,仅有7家高镍铁冶炼厂镍铁对外流通,而且均处于降负荷生产状态。据Mysteel调研统计,2024年2月,中国中高镍生铁产量1.87万吨,环比减少3.82%,同比减少33.44%;2024年1-2月中国中高镍生铁镍金属产量3.81万吨,同比减少32.93%。在持续降产下,其企业开工率仅为38.37%,而且开工的多为一体化钢厂。

三、3月伦镍价格拉涨印尼镍矿价,但近日印尼RKAB审批进度恢复镍矿价格或高位下移

1.伦镍价格拉涨,4月印尼镍矿基准价格或将抬高

3月初,伦镍期盘快速拉涨,LME镍3个月合约结算价从2月底的17380美元/吨快速拉涨至18400美元/吨,涨幅5.87%。而印尼镍矿基准价格是根据LME镍现货结算价格计算得来的。目前看来,4月伦镍均价能够维持在17019美元/吨,较3月增幅6.2%,预计印尼镍矿基准价格仍会小幅上涨1-2美元/湿吨。

2.市场传出印尼镍矿审批进程加快,镍矿升水预期下降

据市场最新消息,印尼镍矿审批进度已达107家,印尼镍矿RKAB审批额已达1.5亿湿吨量级。比对月内额度审批进度,预计到3月底至4月初确有望实现2亿湿吨配额的审批通过,随着印尼镍矿山通过数量的增加,印尼镍矿供应紧张的问题预计缓解。据了解,2023年印尼镍矿消耗量约2亿湿吨,考虑24年新增产线投产,镍矿市场需求量或将高于2023年。

在供应紧张预期情绪放松下,近期高位升水10美元左右或迎来小幅下移,从而缓解印尼镍铁成本压力。

总结

节后市场多变,无论从期货还是现货来看,价格波动较大,但是市场终端需求不足,在情绪波动后价格支撑走弱。镍铁受制于不锈钢弱需压力价格上行困难,但受镍矿价格坚挺短期成本支撑较强。19日市场传出印尼RKAB审批加快消息,后期印尼镍矿价格有望松动。

?