引言:2024年一季度,初期市场预期较强,整体心态向好,然而伴随着基本面持续走弱、需求表现不佳以及主流锰矿价格的回落,富锰渣市场价格整体依旧保持平稳偏弱,伴有小幅波动。一季度来看,以春节前后为分界线,节前国内富锰渣市场整体开工较少,部分主产区基本处于大规模停产状态,交投氛围清淡;节后,三月作为春节过后的首月,“开门红”走势不及预期,受宏观政策、供需情况、上下游行情、市场心态等诸多因素的影响,市场观望情绪愈显浓厚,富锰渣市场承压运行。步入二季度,国内富锰渣行情走势如何,未来市场将如何演绎,本文将从基本面、上下游、供需格局以及政策指导等多方面进行简要分析。

核心观点:

二季度原料端:主流锰矿价格攀升,而富锰渣原料南非高铁价格却未受其影响,依旧保持平稳,加上化工焦价格或将还存在一到两轮降价预期,带动富锰渣成本支撑下移;

需求端:此前经历了半碳酸价格上升,厂家加大富锰渣入炉配比的先例后,预计未来,如果澳矿价格依旧上升,厂家或将选用富锰渣作为替代原料冶炼合金,当前富锰渣在硅锰冶炼中使用占比较小,市场需求仍有广泛上升空间;

供应端:部分停产观望较久的厂家计划在四五月份进行复产,后续富锰渣开工率及产量预计会在五月份前后得到一定提升;

政策端:新一轮硅锰国储即将启动,期待能够提振行业信心。综上所述,二季度富锰渣市场预计整体将有一定程度的回暖上升。

?

一、2024年一季度富锰渣市场基本面分析

1.2024年一季度总体表现情况:

2024年初,由于春节假期及市场心态影响,富锰渣市场全国整体开工率较低,节前停产减产情况较为严重,节后也未见大规模好转。春节前后随着南非半碳酸锰矿挺价上行,有部分厂家计划降低半碳酸入炉配比,加大富锰渣用量,市场几近向好。然而调整配比需要一定的时间进行,流程较为繁琐,且考虑到后期半碳酸价格仍有回落的可能性,因此只有少部分厂家落地实施。放眼整个一季度,市场生产供应成交较为平缓,宁夏、辽宁主产区生产情况尚可,仍在有序出货;山西、湖南以及南方主产区停产居多,成交基本以消耗厂家库存为主。

2.开工及价格方面:

湖南产区一季度整体开工率较低,仅有小部分厂家维持生产,Mn30%富锰渣出厂不含税保持在880-900元/吨左右,嘉禾地区由于运费优势,报价略低于永州地区,一定时间段内报价无大的变动,仅实际成交价偶有小幅波动,价格相比去年同期降低25.41%。多数厂家反馈富锰渣出货情况一般,有库存累积,副产品高锰生铁订单尚可。

山西产区Mn30%富锰渣出厂不含税报价30元/吨度左右,一元一个品味,价格较为平稳,相比去年同期降低12.38%。然而受多方面因素影响,当地厂家停产较为密集,库存积压较多,整体市场清淡运行。

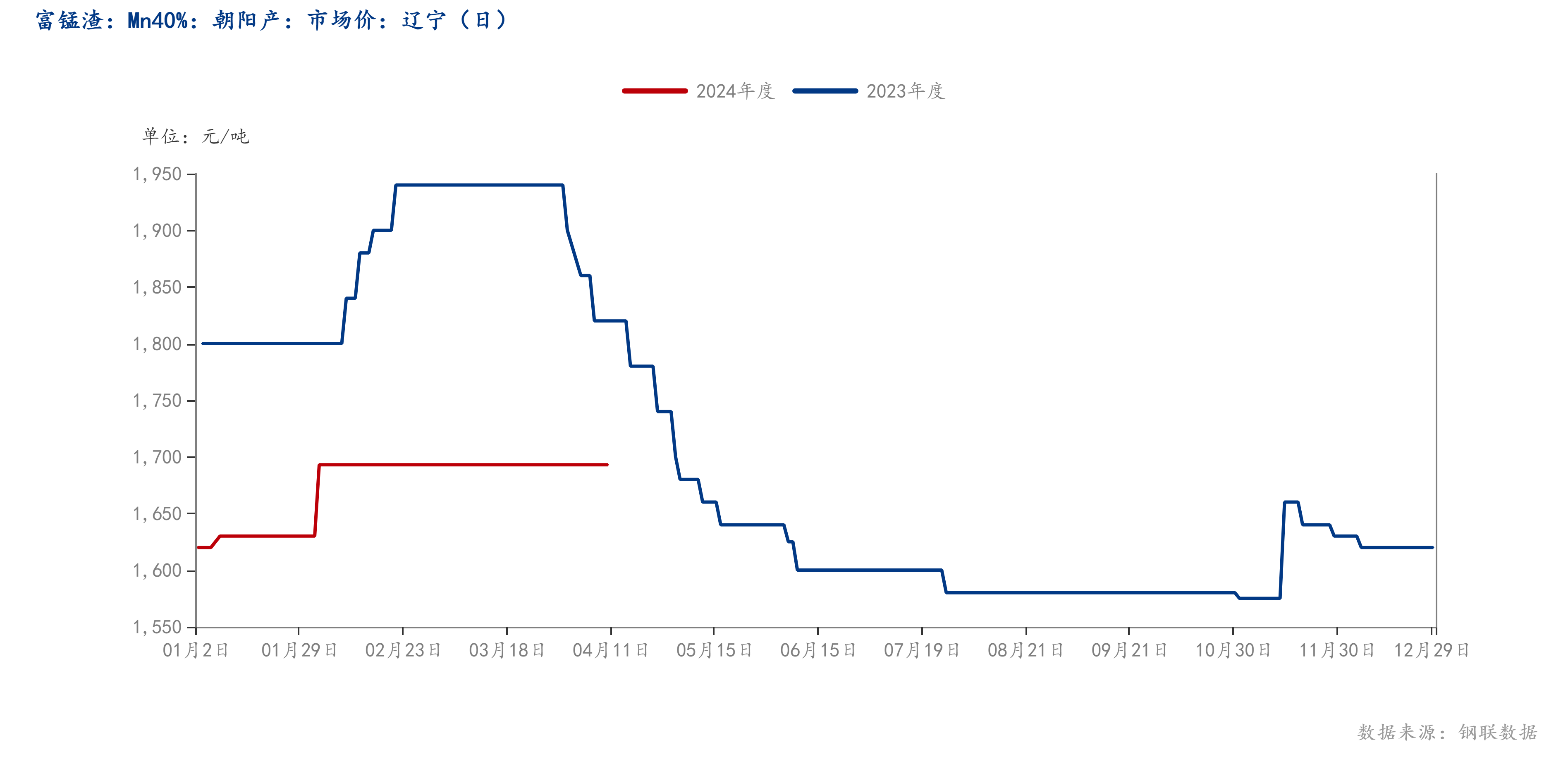

辽宁地区富锰渣厂家开工率在50%左右,在产厂家开工平稳,Mn40%富锰渣出厂含税报价41元/吨度左右,价格相比去年同期降低6.98%,副产品高锰生铁报价不含税在2550元/吨左右。由于临近硅锰主产区内蒙古地区,辽宁富锰渣出货情况尚可,成交方式长协与零单销售均有,供应相对稳定,有少部分现货库存,高锰生铁多以交付贸易商为主。

宁夏主产区富锰渣开工率较高,产量及开工都比较乐观,一二月份,Mn38%富锰渣出厂含税报价围绕41元/吨度,价格相比去年同期降低15.99%,高锰生铁不含税在2840元/吨左右。由于近期焦炭多轮提降落地,成本支撑下调,3月宁夏地区富锰渣报价稍有松动,38度以上含税出厂价下调为40元/吨度。宁夏地区硅锰大厂密集,加上有运费和距离上的优势,富锰渣在当地交投氛围相对良好,库存数量少;也有部分厂家自用来冶炼硅锰合金,用以降低成本。

总体来看,截至一季度末,国内富锰渣市场弱势平稳运行,由于山西、湖南及部分南方产区开工复产情况未有较大改观,多数厂家处于长期停产或停产检修状态,目前辽宁、宁夏地区富锰渣运行情况尚可。综合来看,全国整体情况较为平稳,一季度市场并无较大波动。

3.市场供应情况:

2024年一季度富锰渣总产量低于去年同期以及上一季度,与去年相比同比小幅下降4.88%,与去年第四季度环比下降24.22%。春节期间,富锰渣市场开工低,南方产区基本处于停产状态,山西停产企业也占大多数,整体2月份产量较低,节后部分厂家也未立即复产,仍保持观望态势。3月份由于钢招价格不断走低,锰系整体弱势运行,富锰渣供应未见明显回升,产量仅有小幅增势。另外,受部分产区环保政策及企业综合效益等因素影响,部分下游企业减停产,也间接影响了富锰渣的供需与市场心态。

?

?

二、上下游情况

1.锰矿方面:

1月锰矿市场整体上行,月初下游采购积极性相对较好,但经历一段涨价趋势后,月中旬矿价上冲幅度受限,矿价保持盘整走势,月末外盘报价坚挺,带动现货矿报价上行,市场暂无低价出货,临近年末价格依旧保持在较高位置,市场逐步进入休假模式。天津港Mn28%南非高铁矿28.5-28.8元/吨度,钦州港Mn33%南非高铁30.5元/吨度。

2月锰矿市场价格冲高后维持高位盘整,上旬半碳酸受港口库存下降及外盘报价上涨影响,现货价格快速拉涨,在合金价格表现较弱的情况下,下游对高价矿接受度有限,部分工厂调整配矿比减少半碳酸用量,增大富锰渣用量。然而后续锰矿采购节奏拖延,价格上冲幅度受限,出现个别低价出货现象,价格小幅回落;下旬半碳酸外盘报价上涨,现货价格形成支撑,市场情绪参差不一。天津港Mn28%南非高铁矿28.2-28.8元/吨度,钦州港Mn33%南非高铁30.5元/吨度。

3月锰矿分矿种差异逐步显著,上半旬主流矿均维持震荡向下趋势,随着下游开工走弱,锰矿价格支撑同步下行,随后下半月矿种差异显现,主因港口成本原因,叠加澳洲港口发运事件影响,半碳酸价格整月持续下行,且下游需求不明朗,矿种走势逐渐差异化。天津港Mn28%南非高铁27.5-28.2元/吨度,钦州港Mn33%南非高铁30.3-30.5元/吨度。

?

?

2.焦炭方面:

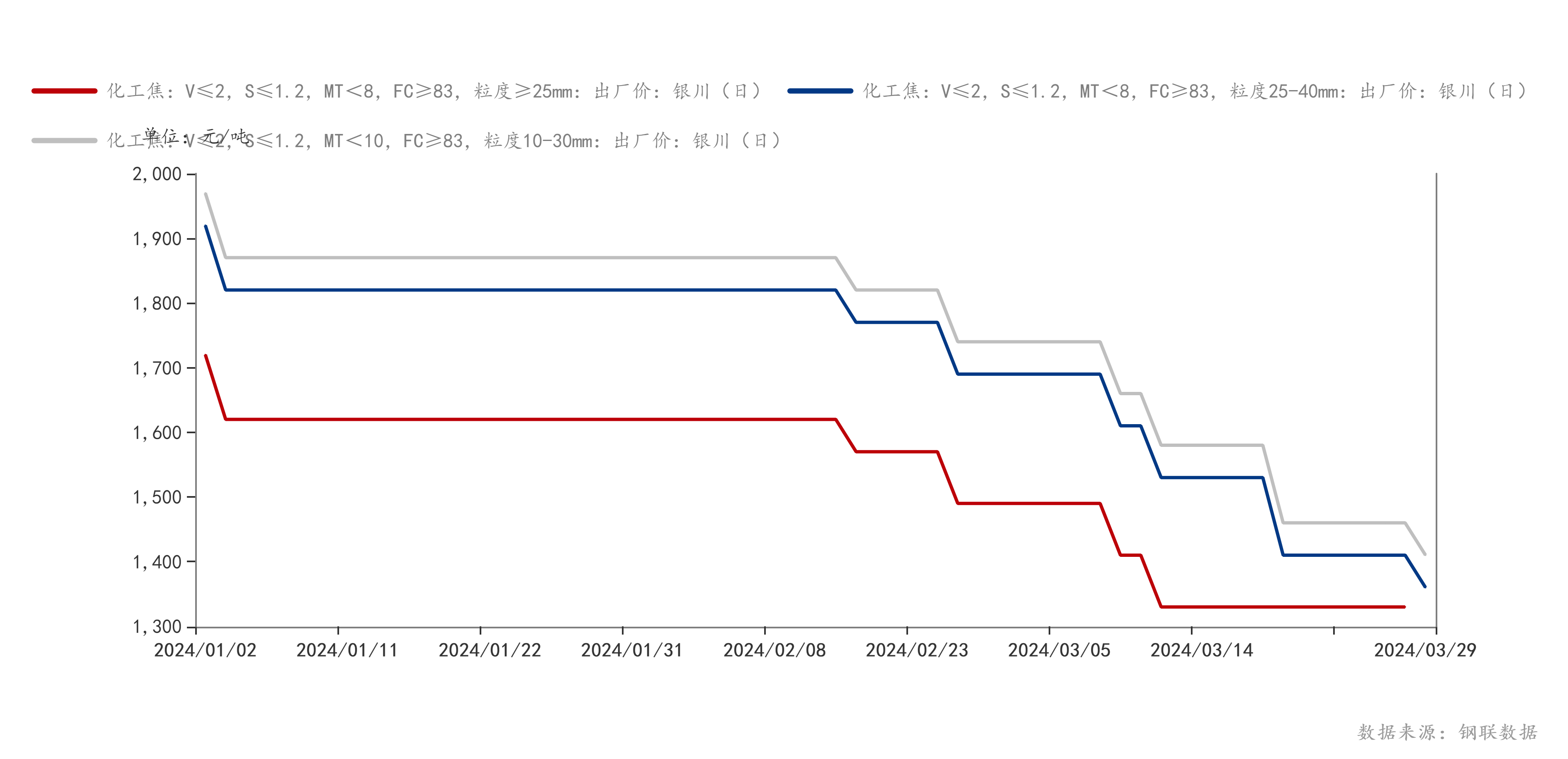

整个一季度来看,1月焦炭市场整体偏弱,上半月以下行为主,下半月进入博弈持稳阶段,焦炭第二轮下调全面落地后,价格进入持稳阶段,市场依旧承压运行;2月焦炭市场,年后在下游需求恢复缓慢和钢厂利润亏损叠加成材库存压力较大下,市场延续年前跌势。焦炭年后两轮提降落地,累计1-2月降幅400-440元/吨;3月焦炭市场整体偏弱,价格延续单边下跌趋势,市场受下游负反馈影响,未能走出悲观情绪。截止至一季度末,化工焦经历了七轮降价,累计下调510元/吨。

?

?

3.下游硅锰方面:

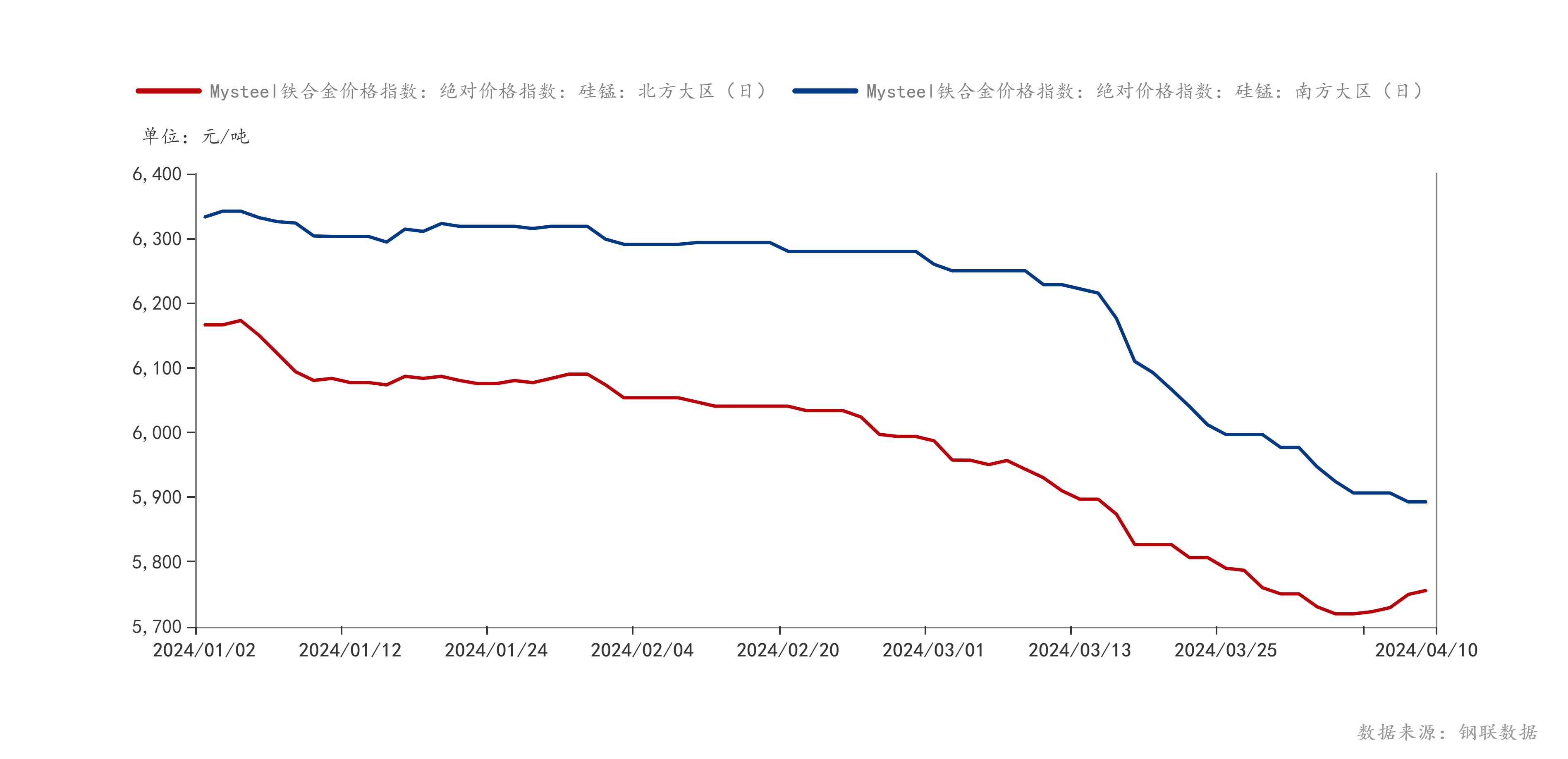

一月份硅锰市场延续去年末走势低位盘整,临近春节假期,下游需求得到释放,钢厂采购补库周期持续时间较长,价格方面整体处于被动位置,采购端压价心态不减,厂家生产利润继续收缩,市场心态略微动摇。

二月份硅锰市场整体偏弱下行,前半月为春节前采购末期,市场采购及补库基本完成,活跃度较低,成交较为清淡。节后归来,中下旬一周观望氛围较浓,钢厂端库存持续消耗,市场稍有挺价心态,但钢招略延后,南方采量环比持平或微降,且压价心态较浓,定价环比下跌,市场心态转弱。

三月份硅锰市场走势整体前高后低,价格方面月末较月初降幅约150-250元/吨,供应相较月初同样出现收缩,市场低价成交明显增多,出货情况尚可。下游新一轮钢招继续,南方需求较好,北方预计节后展开大规模招标,市场心态较弱,观望需求情况。

?

?

三、2024年二季度市场展望

1.原料端:

锰矿方面,二季度伊始,近期锰矿涨势明显,澳洲发运问题加之外盘报价持续高位,导致主流锰矿价格攀升,发运及到港数量的减少成为支撑及带动锰矿价格支撑的关键因素。随着货权的集中和价格的高位,多数矿商出货意愿减弱,部分报价也比以往有明显上升,天津港澳块有少量高价成交,钦州港锰矿多不报价,整体挺价情绪较浓。由于南非高铁锰矿库存较大,市场供应充足,因此价格暂未受到影响,天津港28度南非高铁锰矿27.3元/吨度左右,钦州港33度南非高铁锰矿29.3元/吨度左右。主流锰矿价格攀升,而南非高铁价格却依旧保持平稳,这对于富锰渣的生产来说有一定的利好因素,可以在成本上取得一定的优势。

焦炭方面,价格下行风险仍在,随着冶金焦不断提降,化工焦价格也将持续下调。整体来看,化工焦基本面逐步改善当中,但近日钢厂再次提降焦炭8轮,受此影响,化工焦价格或再有下行趋势,预计化工焦价格或还将存在一到两轮降价预期,短期内化工焦价格仍将保持弱稳运行,也带动富锰渣成本支撑下移。

2.需求端:

此前,经历了半碳酸价格上升,厂家加大富锰渣入炉配比的先例后,预计未来,如果澳矿价格依旧上升,厂家或将选用富锰渣作为替代原料冶炼合金,到时富锰渣市场或将回暖上行,后续走势如何还需关注锰矿库存量和实际成交情况。进入二季度,硅锰原料端焦炭价格或将继续下调,锰矿价格预期偏稳为主,电力政策陆续出台,硅锰成本支撑预计继续偏弱,主产区合金厂陆续出现减产情况,但市场前期累积的合金量仍然偏大,库存消耗需要一定时间,二季度需求较一季度预计出现提升。据调研,当前大部分厂家在冶炼硅锰合金时里富锰渣用量占比多在9%-10%,然而富锰渣实际上用量的占比最多可以到60%左右,因此富锰渣的需求仍有很大的上升空间。整体来看,在合金产量缩减、库存消耗、下游需求回暖的态势下,五月起随着硅锰库存消耗,下游需求逐渐转好,供需失衡的局面逐渐缓解,硅锰市场或将迎来曙光。二季度的富锰渣市场也预计因此呈现前期偏稳,后期逐渐走强局面。

3.供应端:

一季度,富锰渣受原料价格、下游需求、生产成本、市场心态等多方面影响,减产停产现象较为严重,全国平均开工率仅34.77%,月平均产量在93500吨左右。进入二季度,一些利好消息出现,原料端成本支撑不断下移,需求端预计逐渐转好,加上下游生产考虑到原料之间的互相替代性及生产成本,或将刺激富锰渣使用量及供应量的上升,厂家信心也将得到提振。据了解,部分停产观望较久的厂家计划在四月份进行复产,后续富锰渣开工率及产量预计在五月份前后会得到一定提升。虽然目前下游硅锰走势震荡,但部分富锰渣主产区大厂靠近下游主产区,依旧保持平稳出货,加之副产品生铁、粗铅等的加持,二季度市场预计整体将有一定程度的回暖。

4.政策端:

二季度后,国家重要会议对于全年5%左右的增长目标作出指引,国内经济平稳复苏,市场信心慢慢恢复,经济数据略好于预期,整体有向好的情绪。新一轮硅锰国储将在四月底或五月初启动,或将对市场起到一定提振作用,期待能够提振市场信心,增加合金产业的乐观情绪。