一直以来,国内建筑钢材的资源流动以北材南下为主要逻辑,那么现阶段南材北调,资源“逆流”而上背后逻辑是价格变化不同步,北方价格反超华东向华南看齐。在价差变化的背后,先知先觉的经销商发现商机,将华南资源拉回北方,4月份广西、广东资源通过海运进入唐山曹妃甸港。

首先来复盘南材北上原因:今年开年南方价格领先京津冀,华东、华南分别比京津冀高150、360元/吨,此时北方资源积极投向南方。3-4月份北方需求高弹性释放,而北方建筑钢材极低生产量,且复产节奏偏慢使得去市场库斜率加速,3月中旬价格反超华东且与华南价格不断缩小,至5月中旬京津冀价格领先华东200元/吨,与华南也几乎无价差。

复盘来看,4-5月份京津冀价格领先格局形成,同期库存斜率不断加速,生产企业直供终端减少对市场投放资,市场形成规格缺、补库难的状态,因此经销商将目标锁定南方,广西、广东资源回流到京津冀,且6月份南方资源仍有北上京津冀的计划。

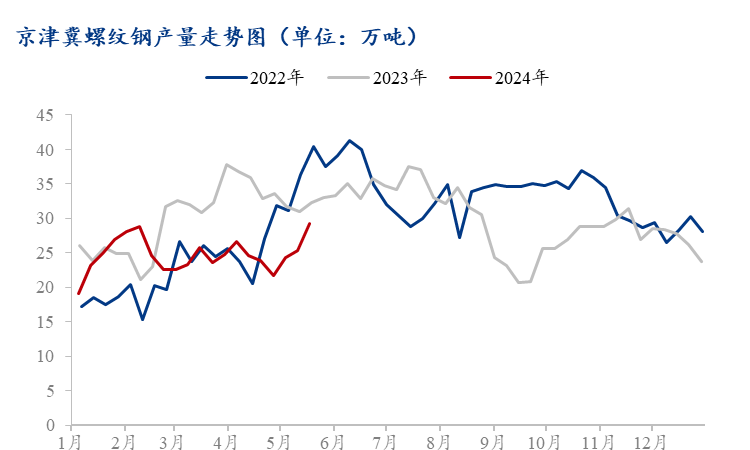

下面从供给端看南材北上持续动力:今年以来,全国建筑钢材供给极低,且创近几年新低。低供给对此轮价格上涨形成“护航”,当然区域价差变化也在涨价过程体现,北方价格领先格局形成,其核心逻辑是当地供给弹性相对需求释放偏慢导致。伴随价格上涨、需求恢复、利润修复,钢厂加快复产或提产,京津冀区域东华、鑫达钢厂复产,河钢亦有提高产量计划,后期供给整体呈现上升,市场投放增强将补充缺货规格和改善补库难的格局。

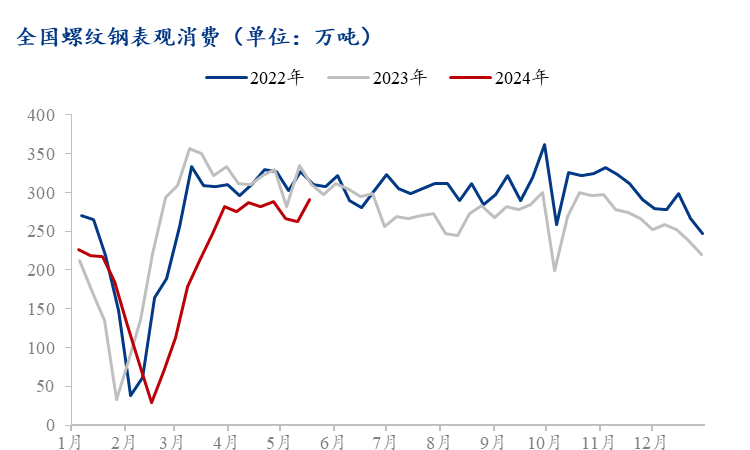

再看消费情况,4月份至目前全国建筑钢材表观消费呈现震荡态势,继续向上面临较大压力,一方面来自钢企利润回升而国内生产企业进入修复性复产阶段,供给上升对应淡旺季交替,南方雨水北方高温势必带来建筑钢材消费出现边际走弱,供需环境转差。另一方面,从全国主流贸易商成交量来看,5月1-20日日均成交量为13.7万吨,较4月11-30日日均成交量下降1.1万吨,整体呈现下滑。分区域来看,南方成交量下降幅度低于北方。整体判断,消费预期边际转弱,制约表观消费向上突破有限,而伴随消费淡季,市场交易势必受到影响,对于高价区价格必先受到压力。

南材北上的核心逻辑:

建筑钢材低利润,叠加预期需求下降共识使得生产企业弱化生产,不断调整或优化产品结构,京津冀全流程企业铁水不断向板材及五大材之外切换,以至于钢厂从去年四季度不断降低建材产量,创造了极低供给。 春节后,京津冀区域需求虽然有延迟但未缺席,3月下旬开始需求释放弹性强,新开工和续建项目集中释放,其中不乏用钢量非常的重点项目开工。 京津冀去库斜率加速,极低供给对应高弹性需求,供需差表现健康,为去库斜率加速创造有利条件,市场补库难、惜售、规格缺、交易氛围良好的状态。 产业链终端去年底及今年初资金情况差,备货量极少;而产业链中间环节,特别是专注工程配送的企业,零库存或低库存的常态化运转,以至于在终端需求释放后,采购积极性活跃。中间串货的需求也随着行情好转而进入活跃状态,活跃了市场交易氛围。

简而言之,供给低和需求兑现是推动京津冀反转为高价区,而高价区为本轮南材北上提供操作空间,那么南材北上持续动力如何,笔者从几方面考虑,一是伴随京津冀高价区体现,周边钢厂利润恢复,复产和提产开始兑现,阶段性极低产量的已过;二是即将到来的淡季,京津冀建筑钢材需求高位回落,另外6月份进入年中,产业链回笼资金将对需求形成制约;三是去库斜率也将伴随供需差逐渐走弱而放缓;最后,京津冀领先全国,高估值状态不被长期看好,市场出现一定“恐高”情绪,最近期货盘面涨价对京津冀现货的带动效果明显弱于低估值区域。目前来看,国内区域价差已有修复迹象,预计仍有修复过程,南材北调操作方式仍需做保护措施。