前言:MPOB月度供需报告前夕,调查机构出口高频数据显示马来西亚6月棕榈油出口走弱而产量逐渐好转迹象下,市场普遍预计马来西亚棕榈油库存累库风险提高;随后国内油罐混用事件引发油脂需求担忧,市场情绪低迷,连棕逐日收低。此文解读棕榈油供需现状及未来关注点。

近期影响棕榈油背景及因素:

1.马来西亚:MPOB 6月供需数据

马来西亚棕榈油局(MPOB)7月10日公布的数据显示:6月期末库存增幅4.35%至182.95万吨。产量较上月减少5.23%至161.53万吨;出口环比减12.82%至120.52万吨;进口环比减43.46%至1.17万吨;消费环比增3.31%至34.55万吨。与此前市场预估值相比,产量、库存基本符合预期,国内消费高于预期,进出口略低于预期,报告呈中性。

2.马来西亚7月出口强劲,产量增速放缓

ITS:马来西亚7月1-15日棕榈油出口量为799268吨,较上月同期出口的481689吨增加65.93%。

Amspec Agri:马来西亚7月1日-15日棕榈油出口791020吨,较上月同期出口的450513吨增加75.58%。

SGS:预计马来西亚7月1-15日棕榈油出口量为786830吨,较上月同期出口的488388吨增加61.11%。

SPPOMA:2024年7月1-10日马来西亚棕榈油单产增加20.78%,出油率减少0.12%,产量增加20.14%。

SPPOMA:2024年7月1-15日马来西亚棕榈油单产增加9.57%,出油率减少0.15%,产量增加8.69%。

| 日期 | ITS | 环比上月同期 | SGS | 环比上月同期 | AmSpec | 环比上月同期 | |

| ? | 1-15日 | 799268 | 65.93% | 786830 | 61.11% | 791020 | 75.58% |

| ? | 1-10日 | 536193 | 82.06% | 564438 | 62.64% | 528843 | 85.86% |

| 2024年7月 | 1-5日 | 277705 | 150.94% | ? | ? | ? | ? |

数据来源:ITS、SGS、Amspec Agri

高频产量数据显示7月上半月马棕产量增速放缓。而马棕出口环比增幅较大主要原因之一源于印尼6月降低棕榈油出口关税导致马棕出口下降;其二,印尼7月最新出口关税恢复且上调,印马价差走扩,从而利好马棕出口。

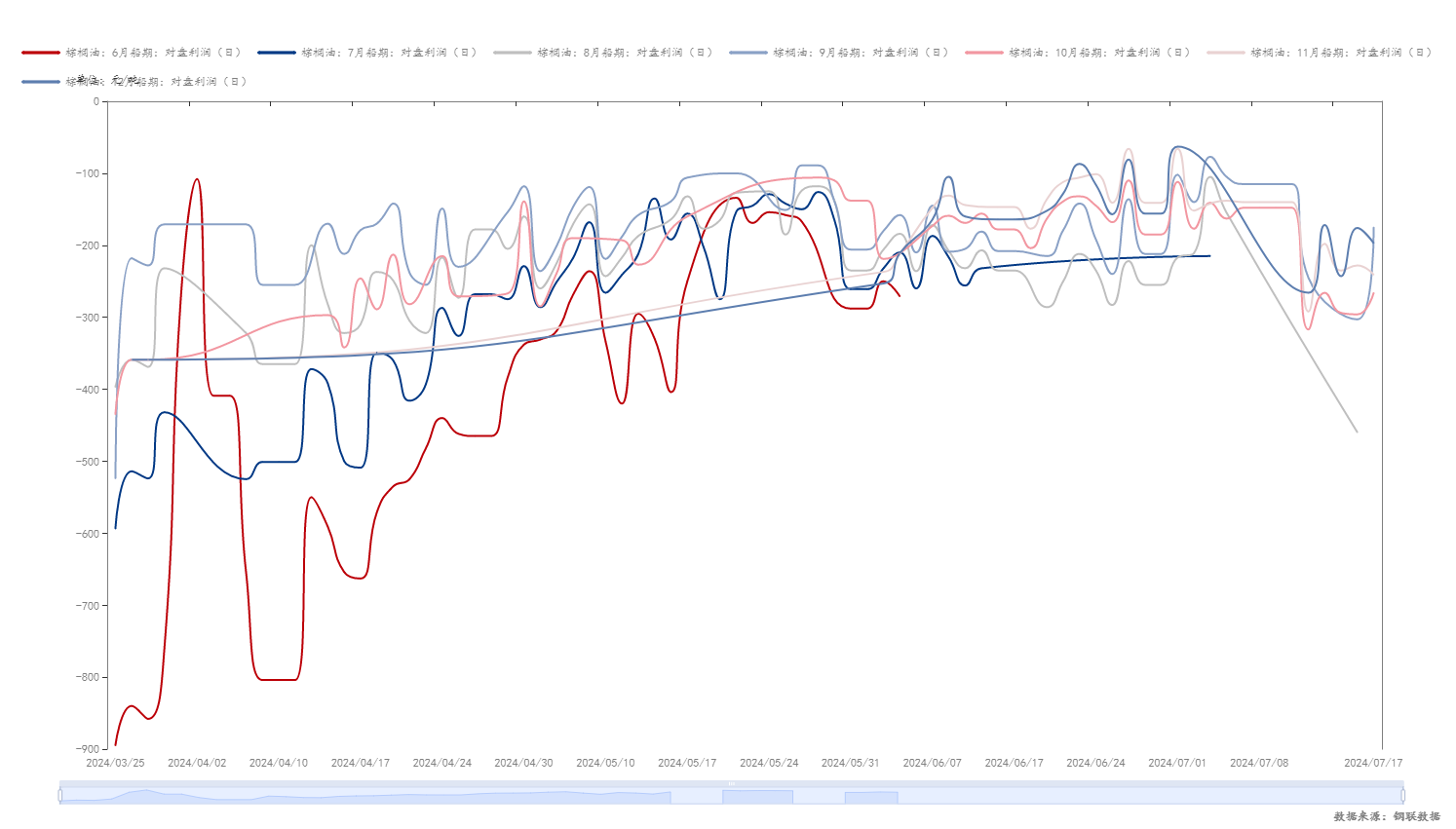

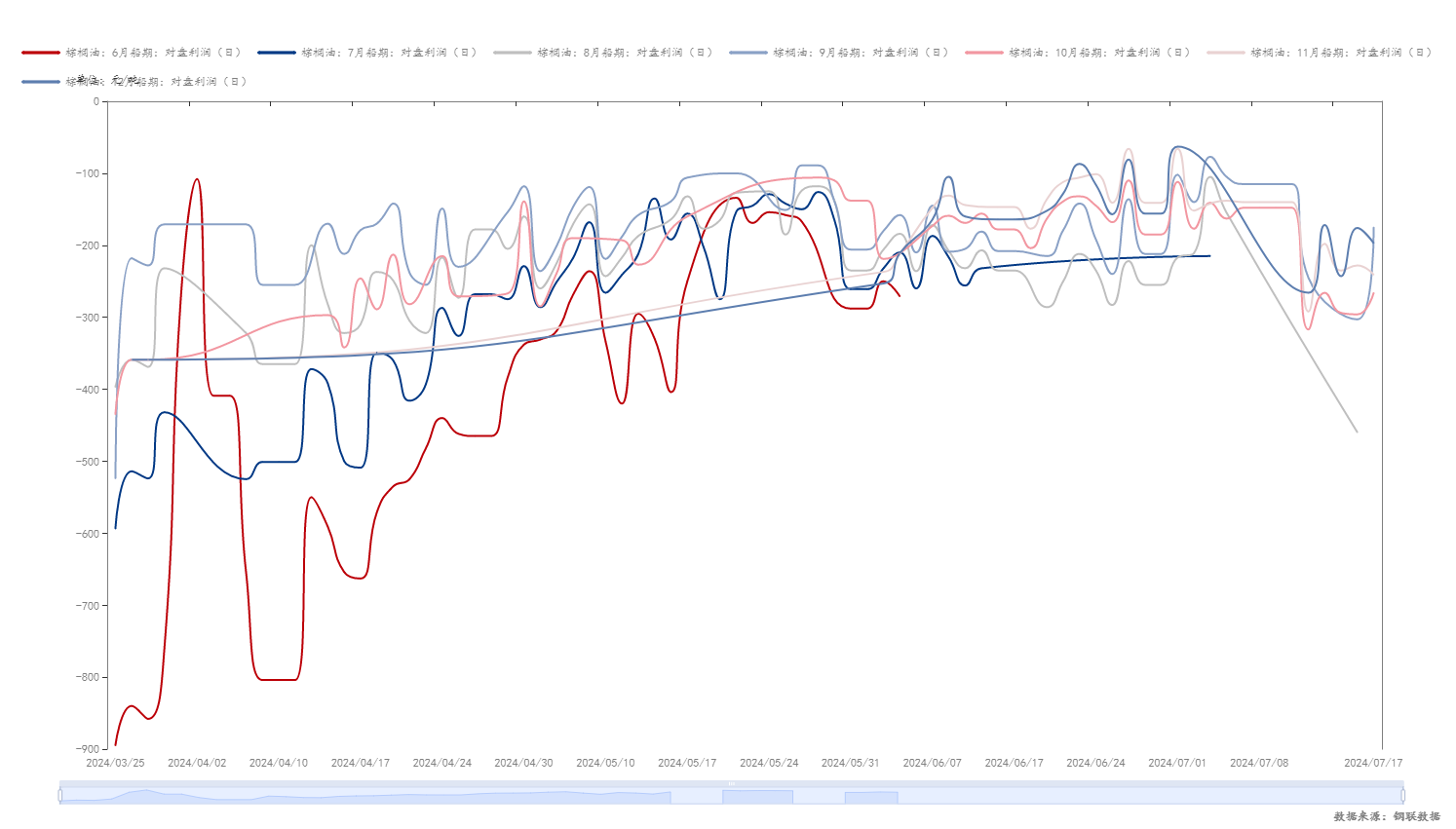

3.BMD毛棕榈油止跌反弹 棕榈油成本居高不下

数据来源:钢联数据

马来西亚棕榈油出口强劲以及马棕7月上半月产量增速缓慢支撑下,内外盘棕榈油联袂上行。国内棕榈油进口利润倒挂走扩,套盘利润明显不利下,国内洗船少量近月船期。

4.国内供应缓解 库存回升

数据来源:钢联数据

据Mysteel调研显示, 截至2024年7月12日(第28周),全国重点地区棕榈油商业库存51.568万吨,环比上周增加4.26万吨,增幅8.99%;同比去年66.75万吨减少15.18万吨,减幅22.74%。

6月27日-7月4日,国内新增船13条买船成交,船期分别为8月、9月、10月、11月和12月。7月4日-7月11日,国内新增船4条买船成交,船期分别为8月、9月。洗船3条,船期为8月,9月,11月各一条。

7月初外商近月货权报价偏少,套盘利润稍有起色下国内集中买船。6月由于产地印尼出口量加大,可用船只数量有限,国内个别地区港口拥堵卸港困难,部分6月船期延迟至7月到港。目前来看,国内港口排期有序,国内棕榈油商业库存拐点已至。预计本周国内棕榈液油到港8万吨左右,库存或将回升,供应逐渐宽松。

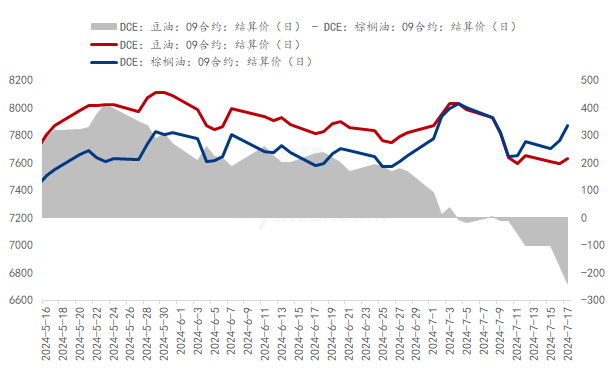

5.豆棕价差倒挂加深 抑制棕榈油需求

豆棕价差走缩至倒挂。油脂板块受到油罐车事件牵连,社会负面影响导致盘面跌幅较大,棕榈油跌幅小于豆油,且棕榈油基本面偏强,反弹高于豆油导致两者价差倒挂。棕榈油方面,MPOB报告整体数据符合市场预期,显中性,国内库存缓慢累库,近期成交和提货均不理想,着重关注国内棕榈油成交需求。

棕榈油未来关注点:棕榈油进口利润及国内买船数量、棕榈油月度到港、产地供需情况、国内库存及成交清淡的形式是否会继续延续。