2024年5月末社会融资规模存量为391.93万亿元,同比增长8.4%。2024年前五个月社会融资规模增量累计为14.8万亿元,比上年同期少2.52万亿元。剔除1-4月数据,2024年5月社会融资规模增量约为2.07亿元,同比多增约5131亿元。从社融增量结构看,5月对实体经济发放的人民币贷款增加约8194亿元,同比少增约4025亿元;对实体经济发放的外币贷款折合人民币减少486亿元,同比多减148亿元;委托贷款减少10亿元,同比多减45亿元;信托贷款增加225亿元,同比少增78亿元;未贴现的银行承兑汇票减少1332亿元,同比少减465亿元;企业债券净融资增加307亿元,同比多增2482亿元;非金融企业境内股票融资增加111亿元,同比少增642亿元;政府债券净融增加12284亿元,同比多增6713亿元。从其结构来看,政府债券是5月社融主要支撑项,而人民币贷款同比下降较多为5月社融主要拖累项。

数据来源:中国人民银行

数据来源:中国人民银行

信贷方面,前五个月信贷口径下人民币贷款增加11.14万亿元。分部门看,住户贷款增加8891亿元,其中,短期贷款增加293亿元,中长期贷款增加8598亿元;企(事)业单位贷款增加9.37万亿元,其中,短期贷款增加2.44万亿元,中长期贷款增加7.11万亿元,票据融资减少3047亿元;非银行业金融机构贷款增加5306亿元。

剔除1-4月数据,5月信贷口径下的人民币贷款增加9500亿元,同比多增112亿元。分部门来看,住户贷款增加757亿元,同比少增2915亿元;企业贷款增加7400亿元,同比少增1158亿元。5月信贷数据与2020-2023年4年平均数据相比,信贷规模较平均1.56万亿元下降约6075亿元,住户贷款远低于4958.75亿元平均值,企业贷款也较10093.5亿元平均值下降较多。

数据来源:中国人民银行

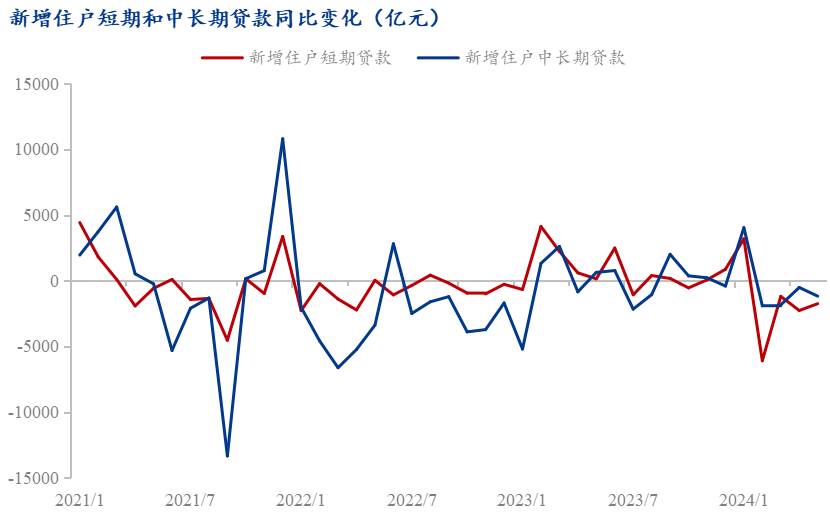

在住户贷款中,5月住户短期贷款增加243亿元,同比少增1745亿元,较2020-2023年平均值下降约1760.75亿元。住户中长期贷款增加243亿元,同比少增1170亿元,较2020-2023年平均值减少2440.75亿元。

5月住户短期贷款与长期贷款均较季节性水平下降较多。住户贷款较弱既受房地产市场低迷的影响,也与居民需求不高,且对未来预期并不稳定有关。此外,当下居民提前还贷的意愿较高也是原因之一,5月条件早偿率指数为26%,处于较高水平。

房地产市场,据Mysteel统计,18家重点房企2024年1-5月销售额合计7406.45亿元,同比下降43.7%;5月销售额合计1672.75亿元,同比下降33.3%,环比下降1.2%。2024年5月17日下午举行的国务院政策例行吹风会上,央行推出降低全国层面个人住房贷款最低首付比例、取消全国层面个人住房贷款利率政策下限等四项措施。虽然有国家房产政策的不断出台与落实,但当前购房需求仍处于筑底与修复阶段,需要时间才能有明显的改善,届时将带动居民信贷发展。

车市方面,之前的价格大战对人们的贷款需求略有抑制。进入5月,汽车销量回暖,乘联会数据显示,5月全国乘用车市场零售171.0万辆,环比增长11.4%,新能源车市场零售80.4万辆,同比增长38.5%。从历年数据来看,7、8月份是传统车市淡季,而今年汽车产销数据保持增长,且今年国内发布了以旧换新政策,可能会刺激车市消费,对淡季销售起到一定支撑。

数据来源:中国人民银行

企业部门信贷需求仍然较弱,企业短期贷款减少1200亿元,同比多减1550亿元,较2020-2023年4年平均值多减2089.75亿元;4月企业中长期贷款增加5000亿元,同比少增2698亿元,较2020-2023年4年平均值少增1270.5亿元;票据融资贷款增加3572亿元,同比多增3152亿元,较2020-2023年4年平均值多增903.75亿元。企业短贷的减少,仍受“手工补息”暂停以及企业“低贷高存”治理的影响,而长期贷款的少增则体现了企业融资意愿偏弱以及今年基建地产和制造业等项目投资速度放缓的影响。票据融资方面,冲量特征仍较明显,这是由于当前企业融资需求不高,加之银行低风险偏好,为增加信贷额度的使用,因此以票据融资冲量。整体来看,目前企业部门的信贷偏弱,除实体融资需求不高外,信贷结构的调整也是一方面,提高资金的使用效率,优化资源供给,也势必会排除一些低效项目。

数据来源:中国人民银行

5月末,广义货币(M2)余额301.85万亿元,同比增长7%,增速较4月末下降0.2个百分点。狭义货币(M1)余额64.68万亿元,同比下降4.2%,增速连续两月罕见负增长,创历史最低水平。流通中货币(M0)余额11.71万亿元,同比增长11.7%。

5月M1和M2的剪刀差由4月-8.6%再度走阔至-11.2%。M1,M2双双大幅下降与剪刀差的走阔,一方面受“手工补息”暂停后,企业存款迁移影响;另一方面,随着多家银行存款利率的下调,居民和企业倾向于取出存款用于投资理财产品或提前还贷。此外,还体现了资金活化的问题,以及住户、企业对市场未来预期较保守。

数据来源:中国人民银行

数据来源:中国人民银行

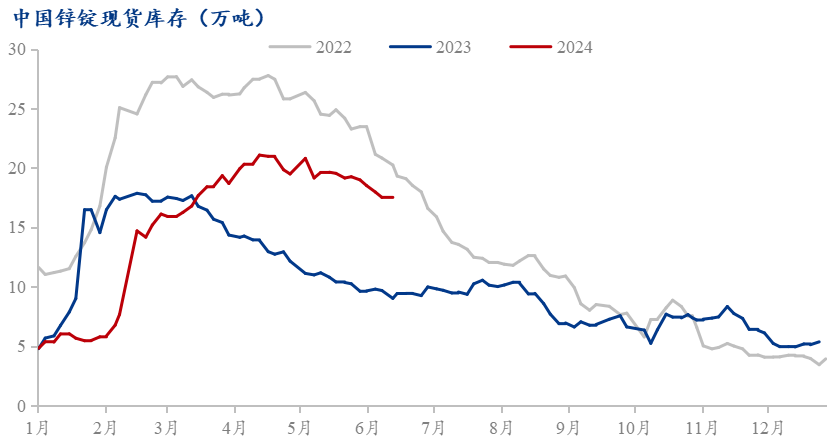

5月有色金属方面与社融信贷所反映的投资以及需求较弱相符。电解铜方面,5月整体产量降幅并不明显。而受矿端供应紧张、冶炼厂检修以及海外逼仓行情影响,铜价格上涨,高价压制了需求的释放,下游企业多持谨慎态度,电解铜库存持续累积。锌锭方面,虽然5月产量上升,但月内价格回调导致下游逢低补库使得锌锭库存月末小幅下降,然而月内去库速度不快。

进入6月,电解铜在端午节前仍缓慢累库。节后,因铜价震荡下跌,电解铜大幅去库,截至6月17日,电解铜社会库存40.48万吨,较节前6月6日下降4.48万吨。后续来看,虽然铜价近期有所下降,但仍处于较高位置,且供需矛盾仍对铜价仍有支撑,预计短时间内铜价高位震荡为主。而库存方面,铜价下调后,整体下游逢低补库,接货表现回升,但亦有部分企业看跌铜价,进而选择观望,因此电解铜库存的下一步变化还需要看未来的价格趋势。锌锭方面,需求情况则好于电解铜,6月随着锌价的回调,锌锭库存进一步得到消耗,整体库存进入下降周期,截至6月17日,锌锭社会库存17.51万吨,环比下降约2.14万吨。

数据来源:Mysteel

数据来源:Mysteel